——从欧洲CE认证到纳斯达克新征程

2025年3月11日,以色列再生医学公司Regentis Biomaterials正式向美国SEC提交IPO申请,计划以10-12美元/股发行90.9万股股票,募资约1254.5万美元,股票代码RGNT,拟在纳斯达克上市。这家以"组织修复"为核心技术的公司,凭借其突破性产品GelrinC,正试图打破膝关节软骨修复市场的空白,同时开启资本市场的新篇章。

一、RGNT IPO 核心信息概览

| 项目 | 详情 |

|---|---|

| 公司名称 | Regentis Biomaterials Ltd. |

| 交易所 | 纳斯达克资本市场(NASDAQ Capital) |

| 发行价 | 10-12美元/股 |

| 募资总额 | 1254.5万美元 |

| 员工人数 | 10人(截至2025年3月11日) |

| 上市状态 | 已提交申请(Filed) |

| 锁定期限 | 180天 |

| 公司地址 | 以色列北部工业区海兰街12号,邮编KY1-1104 |

| CEO | Eli Hazum |

| 官网 | http://www.regentis.co.il |

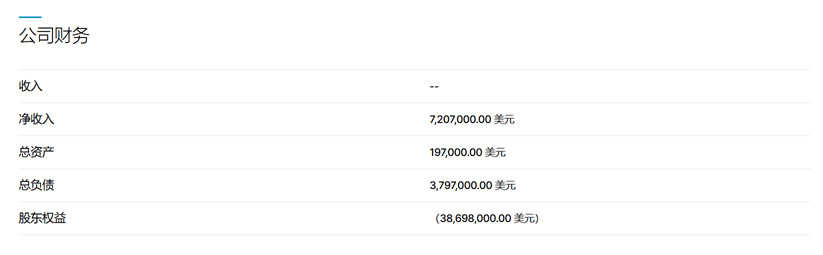

上图是Regentis Biomaterials的财务数据(来源:nasdaq)

二、投资机构与股权结构

Regentis Biomaterials在发展过程中吸引了多方投资机构的关注与支持,这些投资机构在公司的技术研发、市场拓展等方面起到了重要作用:

- Viola Ventures:作为公司的重要早期投资者之一,Viola Ventures在再生医学领域有着丰富的投资经验和深厚的行业资源。其对该公司的投资不仅提供了资金支持,还助力Regentis在技术研发和市场推广方面取得突破,推动GelrinC产品的研发进程以及在欧洲市场的初步布局 。

- SBI Investment:SBI Investment凭借其在全球范围内的投资布局和对新兴科技领域的敏锐洞察力,成为Regentis的投资方。它的加入为公司在国际市场的拓展提供了更多机会,尤其是在亚洲市场的潜在合作与资源整合方面带来积极影响。

- Pitango Venture Capital:专注于生命科学领域的投资,Pitango Venture Capital对Regentis的投资体现了对该再生医学公司技术创新能力和市场前景的认可。其资金注入有助于公司进一步完善产品管线,加强临床试验和商业化准备工作。

三、承销商

此次Regentis Biomaterials的IPO由ThinkEquity担任唯一承销商。ThinkEquity在金融服务领域拥有专业的团队和丰富的经验,尤其在科技和医疗保健板块的IPO承销业务上表现出色。凭借其对资本市场的深入了解和广泛的客户网络,ThinkEquity将为Regentis的上市过程提供全方位的服务,包括制定发行策略、进行市场推广、协调各方中介机构等工作,助力公司顺利完成IPO并在纳斯达克成功挂牌上市。

四、技术核心:GelrinC——重塑关节健康的"生物胶水"

-

技术原理

- GelrinC是一种由聚乙二醇二丙烯酸酯(PEG-DA)和变性纤维蛋白原组成的可降解水凝胶,通过紫外线光固化技术植入膝关节后,可完全填充软骨缺损区域,并引导细胞有序再生。

-

与传统的软骨修复手术相比,GelrinC无需取自体骨或软骨,手术时间缩短至30分钟内,且患者恢复周期显著缩短。

-

市场定位

- 全球首创:美国市场尚无获批的现成软骨修复产品(仅Agili-C于近期获FDA批准),而GelrinC已通过欧洲CE认证(2017年,编号3900600CE02),覆盖4.6万例欧洲患者。

- 成本优势:单次手术成本预计比传统疗法低30%,且可重复使用于复杂病例。

五、IPO背景与资本路径

-

从SPAC到独立IPO

-

2023年,Regentis曾计划通过与特殊目的收购公司(SPAC)OceanTech合并上市,估值9500万美元,但因市场环境变化终止交易。此次独立IPO募资额虽缩水(2023年SPAC估值为IPO的7.6倍),但标志着公司进入成熟期。

-

-

财务与战略规划

- 资金用途:募资将用于推进美国PMA临床试验(预计2025年底完成患者招募)、拓展欧洲市场及研发新一代产品。

- 市值预期:按发行价中值计算,公司完全摊薄市值为6100万美元,对应2024年预测营收(约2000万美元)的3倍市销率,低于再生医学行业平均估值(5-8倍)。

六、风险与机遇并存

-

风险提示:

- 审批风险:美国PMA试验结果存在不确定性,若失败可能影响后续融资。

-

竞争加剧:Agili-C、CartiHeal等竞品已抢占部分市场,且强生、史赛克等巨头正布局同类技术。

-

增长潜力:

- 需求缺口:全球每年超400万例膝关节软骨损伤手术,传统疗法失败率超50%,GelrinC的临床数据显示术后1年功能恢复率超80%。

- 全球化布局:计划通过欧洲战略合作伙伴(如强生子公司DePuy Synthes)加速市场渗透。

结语

Regentis Biomaterials的IPO不仅是资本市场的选择,更是再生医学技术商业化的重要标志。其"生物材料+精准医疗"模式能否复制以色列创新基因的成功,仍需观察美国市场的临床数据与商业化执行力。对于投资者而言,这场"软骨修复革命"或将成为下一个医疗科技风口。